Volatilitätskontrolle hat Vorrang vor der extremen Diversifizierung in den verschiedenen Anlageklassen

Bilanz 2016

Das Jahr war geprägt durch eine extreme Diversifizierung in verschiedenen Anlageklassen: High-Yield verbucht eine Rendite von mehr als 8%, wobei die Wandelobligationen 0.63% verlieren.

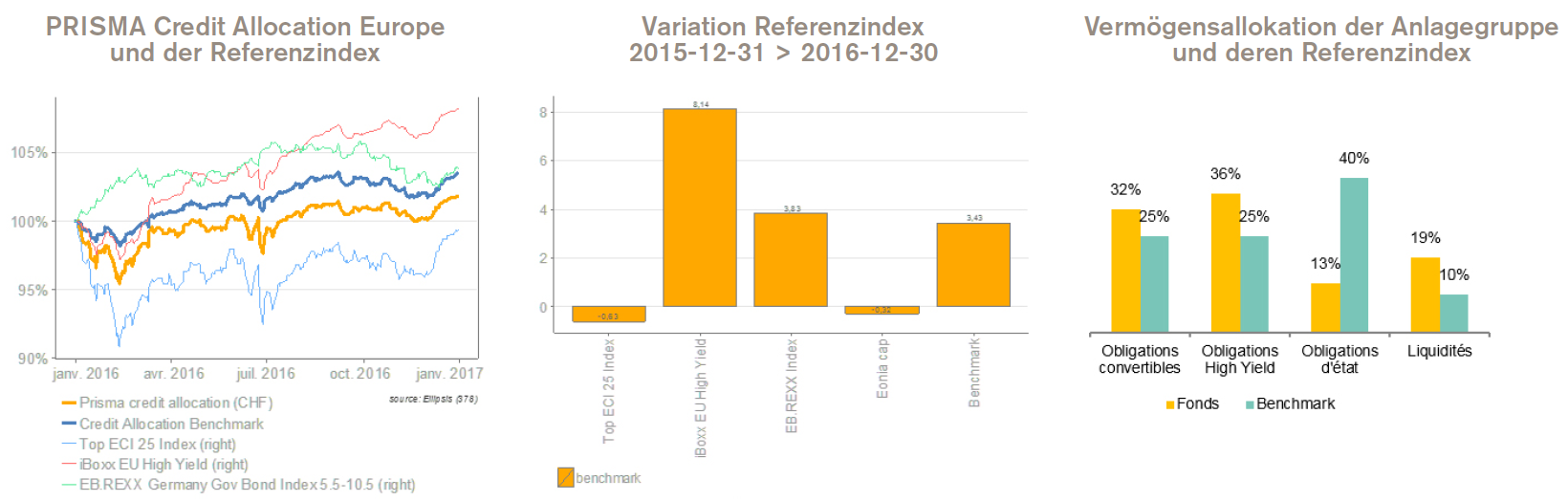

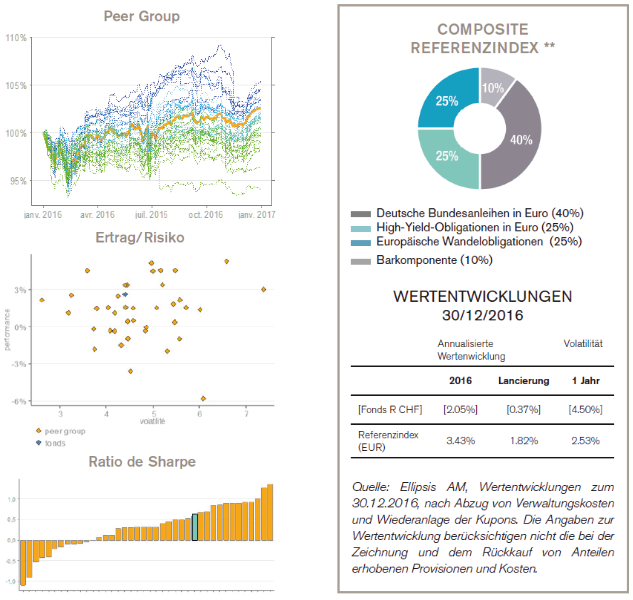

1.78% für den PRISMA Credit Allocation Europe 2016: In diesem Zeitraum ist der Composite-Referenzindex für Obligationen in Euro1 der Anlagegruppe um 3.43% gestiegen. Die Allokation hat je nach Anlageklasse sehr unterschiedliche Ergebnisse ausgewiesen, die der jeweiligen Wertentwicklung im Jahresverlauf entsprechen. Angesichts steigender maximaler Verluste (Drawdowns) der Märkte gegenüber 2015 setzte der Verwalter auf eine Reduzierung der Volatilität. Analysiert man den effektiven Beitrag jeder Anlageklasse zur Wertentwicklung der Anlagegruppe2 im Vergleich zum Referenzindex (siehe Grafiken), stellt man fest, dass im Q4 2016 alle Beiträge positiv waren, was einen starken Anstieg der Wertentwicklung im Vergleich zum Vergleichsindex ermöglicht hat. Die Wechselkursabsicherungskosten EUR/CHF waren ebenfalls ein kostspieliger Faktor für die Anlagegruppe.

Quelle: Ellipsis AM, 30/12/2016

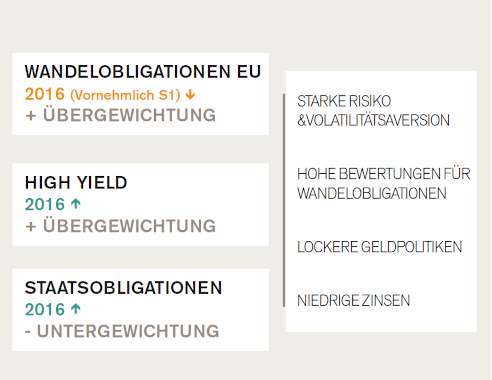

Aussichten 2017 | Die Anlagegruppe beginnt 2017 mit einer Übergewichtung risikobehafteter Anlagen

Die Wahl Donald Trumps und der Wiederanstieg der Ölpreise Ende 2016 haben einen erheblichen Vertrauensverlust verursacht, woraufhin die Erwartungen der Märkte hinsichtlich Aktivität und Inflation nach oben korrigiert wurden. In Europa müsste die Sanierung des Bankensektors im Zuge der erneuten Versteilung der Zinskurve und der Rekapitalisierungsauflagen der EZB auf eine Verbesserung des geschäftlichen Umfelds für die Unternehmen hinwirken. Andererseits ist der starke Dollar gut für die Auslandsnachfrage. Die Aussichten erscheinen uns daher besser für risikobehaftete Vermögenswerte wie insbesondere Aktien und im weiteren Sinne für Wandelobligationen. Wenn es dem neugewählten US-Präsidenten gelingen sollte, einen Grossteil seines Programms umzusetzen, und wenn das hieraus resultierende steigende Vertrauen sich tatsächlich in steigendem Wachstum niederschlägt, werden wir unserer Ansicht nach einen Anstieg der Gewinne erleben – und damit auch der Aktienkurse.

Für das High-Yield-Segment sehen wir ein weniger vorteilhaftes Umfeld, da der genannte Aufschwung auf die EZB einen gewissen Druck zur Reduzierung ihres Programms ausüben dürfte, und dann würde sie zumindest einen Teil der Unterstützung zurücknehmen, derer sich derzeit die Unternehmensobligationen erfreuen. Beruhigend ist jedoch, dass bei den Krediten keine Überhitzungsphase (wie 2006 – 2007) erreicht ist, und dass der Markt reifer geworden ist (Anlegerstamm, Ausweitung des Marktuniversums).

Als eine grössere Unbekannte für das laufende Jahr erscheint uns die Reaktion der amerikanischen Wirtschaft und ihrer Obligationenmärkte auf einen dreifachen Schock: Dollar-Hausse, restriktivere Geldpolitik und steigende Staatsausgaben bis zu einer Höhe, die viele als den Scheitelpunkt des Zyklus bewerten. Die Rückkehr der Fed zu einer restriktiven Geldpolitik deutet weiterhin auf eine Hausse beim Dollarkurs und den Obligationen hin. Dem Segment der Staatsobligationen in Europa müssten die steigenden Zinsen daher zusetzen. Wie die Unternehmen könnten sich auch die Randländer einem angehenden „Tapering“ seitens der EZB ausgesetzt sehen.

Die Anlagegruppe geht mit einer Übergewichtung seiner risikobehafteten Vermögenswerte und einer Untergewichtung der Staatsobligationen in das Jahr 2017. Der Fondsverwalter hat die Markthausse zum Jahresende genutzt, um den Fonds günstig durch Short-Positionen abzusichern und damit an der Strategie der Volatilitätsbeschränkung festzuhalten. Bei den Wandelobligationen schliesslich ist die Position der risikobehafteten Vermögenswerte nicht auf ihrem höchsten Stand, es wird vielmehr auf bessere Bedingungen gewartet, um diese Positionen zu kaufen.

Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf die künftige Wertentwicklung zu.

BLICK AUF DIE ALLOKATION - PRISMA CREDIT ALLOCATION EUROPE

DIE ANLAGEKLASSEN ENTWICKELTEN SICH 2016 SEHR DURCHWACHSEN

Im Jahr 2016 hat der in Euro angegebene Referenzindex der Anlagegruppe 3.43% zugelegt. Die einzelnen Komponenten des Index entwickelten sich wie folgt: –0.63% für den Wandelobligationenindex, +8.14% für den High-Yield-Index, +3.83% für den Index deutscher Bundesanleihen und –0.32% für den Index EONIA Capitalized.

DIE ANLAGEGRUPPE HAT SEINE VOLATILITÄT GESENKT

Angesichts einer Zunahme der Volatilität der Anlagegruppe aufgrund der starken Schwankungen Ende 2015 und Anfang 2016 entschied sich der Fondsverwalter für eine Senkung der Volatilität.

Einerseits durch die systematische Umsetzung von optionalen Absicherungsstrategien durch Verkaufsoptionen auf Aktienindizes. Diese Strategien wurden teilweise durch Verkäufe von Call-Optionen finanziert und waren für die Anlagegruppe unter dem Strich kostenneutral, sie haben 2016 sogar ein leichtes Plus verbucht.

Andererseits wurden die Nachbildungsstrategien von Wandelobligationen so neu strukturiert, dass Aktienengagement zugunsten des Kreditengagements reduziert wurde, wodurch die Volatilität gesenkt und zugleich die Wertentwicklung im Jahr 2016 verbessert wurde.

MARKTÜBERBLICK

EUROPÄISCHE WANDELOBLIGATIONEN

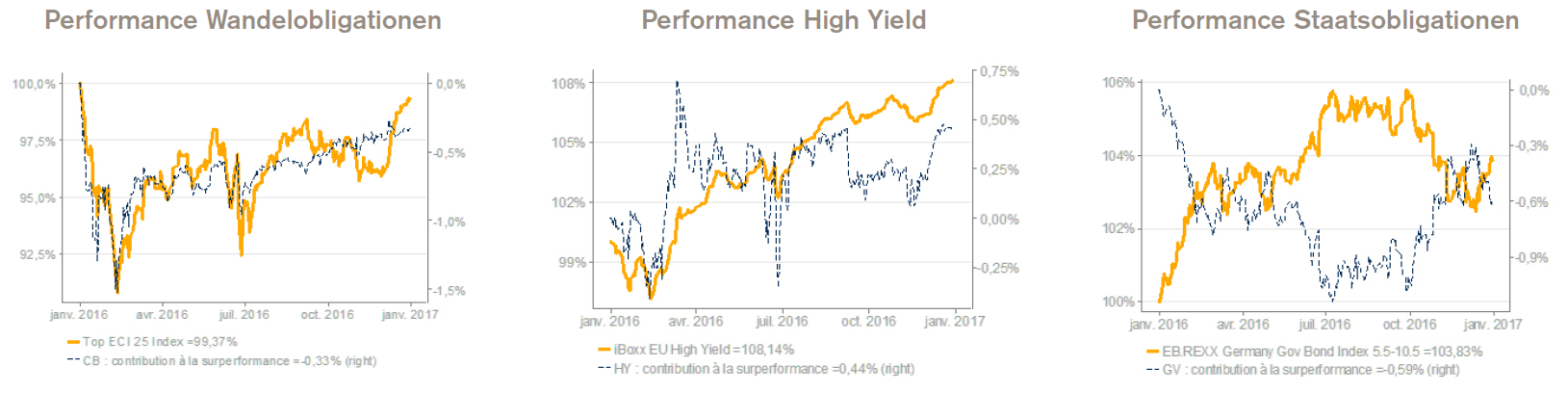

Sie haben den Anstieg der Risikoaversion Anfang 2016 in voller Härte zu spüren bekommen, obgleich in dieser Zeit Ängste vor einer starken Abkühlung der chinesischen Wirtschaft im Vordergrund standen. Die Auswirkungen des Einbruchs der Aktienkurse und der Ausweitung der Spreads wurde nur zu einem sehr geringen Teil von den fallenden Zinsen ausgeglichen. Auf das ganze Jahr betrachtet hat diese Anlageklasse eine schlechtere Wertentwicklung aufgewiesen, als die zugrundeliegenden Vermögenswerte (Aktien, Obligationen, Unternehmensobligationen) hätten erwarten lassen können, was im Wesentlichen auf eine Normalisierung der Kurse nach den Ende 2015 erzielten Höchstwerten zurückzuführen ist. Angesichts eines bedeutenden Verlusts im 1. Quartal gab der Verwalter dem Kapitalerhalt Vorrang und reduzierte das Engagement, um schliesslich auf das Jahr gesehen eine positive Wertentwicklung zu erzielen, obwohl die europäischen Wandelobligationen das Jahr mit einem Verlust beendeten.

HIGH YIELD

High-Yield-Obligationen haben 2016 eine starke Wertentwicklung verzeichnet, der Index Iboxx für liquide Obligationen legte um mehr als 8% zu. Diese Art von Vermögenswerten hat weitgehend von der Anfang 2016 getroffenen Entscheidung der EZB profitiert, private Obligationen in ihr Obligationenkaufprogramm aufzunehmen. Obgleich es sich bei der EZB lediglich um Obligationen im Investment-Grade-Bereich handelt, hat sich der Bereich High-Yield anstecken lassen und hiervon ebenfalls profitiert. Andererseits waren auch die fallenden Zinsen ein unterstützender Faktor, insbesondere im Zusammenhang mit der zum Jahresbeginn aufkommenden Risikoaversion. Die Allokation hat aus diesen Trends einen starken Nutzen gezogen, da der Fondsverwalter die betreffenden Titel im Portfolio übergewichtet hat.

STAATSOBLIGATIONEN

Der Index der Bundesanleihen (mit einer Laufzeit zwischen 5.5 und 10.5 Jahren) hat im 1. Halbjahr mit einem Zuwachs von 5.4% eine ausserordentlich gute Wertentwicklung vorzuweisen. Dies war eine Folge der Baisse der Erdölpreise und der Verlangsamung der chinesischen Wirtschaft, wodurch die Deflationswahrscheinlichkeit stieg und die BZE dazu drängte, ihr Obligationenkaufprogramm zu verstärken. Diese Wertentwicklung erweiterte den Unterschied zwischen dem Fonds und seinem Referenzindex, da der Fondsverwalter sich für eine Untergewichtung der Staatsobligationen entschieden hatte. Diese Position zahlte sich hingegen im 2. Halbjahr aus, da sich nun der Trend bei Obligationen mit langen Laufzeiten umkehrte.

Quelle: Ellipsis AM, 30.12.2016.

Die drei Grafiken geben einerseits die Wertentwicklung des Referenzindex einer jeden Anlageklasse wider, und andererseits den Unterschied zwischen: dem effektiven kumulierten Beitrag der Fondspositionen in dieser Anlageklasse und dem kumulierten Beitrag des Referenzindex der betreffenden Anlageklasse zum Composite-Referenzindex des Fonds (es wird also die Gewichtung der Anlageklasse im Composite-Referenzindex berücksichtigt).

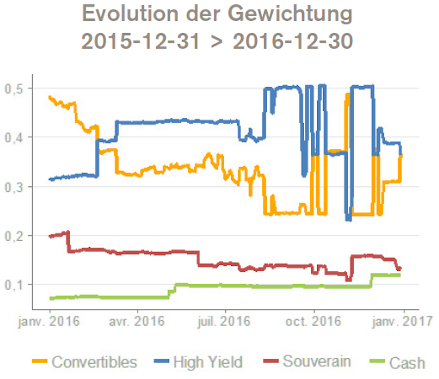

DIE UMSCHICHTUNGSRATE3 WAR UMFASSEND

Während die Allokation von Staatsobligationen und Absolute-Return-Strategien über das Jahr hinweg weitgehend stabil waren, hat die Anlagegruppe regelmässig Umschichtungen zwischen High-Yield-Obligationen und Wandelobligationen vorgenommen, wodurch die Umschichtungsrate ** des Portfolios für 2016 bei rund 4.5 lag. Gegenstand dieser Transaktionen war überwiegend ein synthetisches Engagement, um die Auswirkungen der Transaktionskosten zu begrenzen.

PEER GROUP 4

Die 2016 prägende Diversifizierung der Anlageklassen findet sich auch in der Wertentwicklung der Fonds aus der Bezugsgruppe* wieder. Da diese im Wesentlichen aus Euro-Fonds besteht, wird hier die Entwicklung des Anteils S EUR des Fonds Ellipsis Credit Allocation Fund R CHF wiedergegeben. Der Fonds liegt über der durchschnittlichen Wertentwicklung der Bezugsgruppe und seine Position wird durch die Klassifizierung nach der Sharpe-Ratio noch bestätigt, was unserer Politik zur Reduzierung der Volatilität zu verdanken ist. Die Fonds der Bezugsgruppe, bei denen die Wertentwicklung über jener unseres Fonds liegt, haben im letzten Quartal 2016 sehr starke Drawdowns hinnehmen müssen, was den Performanceunterschied deutlich reduziert hat. Dies lässt denken, dass diese Fonds eine sehr lange Duration gewählt haben und durch den Zinsanstieg schwere Verluste hinnehmen mussten. Unserer Ansicht ist es nicht sicher, dass diese Strategie auch weiterhin positive Ergebnisse erwirtschaften wird.

** Composite-Referenzindex (mit Wiederanlage der Kupons): 40% eb. Rexx® Government Germany 5.5 – 10.5: repräsentativer Index für die Wertentwicklung deutscher Bundesanleihen in Euro, die an der Obligationen-Plattform Eurex gehandelt werden (Bloomberg-Ticker: RXR5 Index) – 25% Markit iBoxx EUR Liquid High Yield Index: den Index bilden spekulative, fest und variabel verzinsliche Obligationen in Euro von Emittenten in und ausserhalb der Eurozone (Bloomberg-Ticker: IBOXXMJA Index) – 25% Exane Top ECI 25: den Index bilden 25 Europäische Wandelobligationen, die am stärksten auf die vier Marktparameter Spread, Zinsen, Volatilität und Basiswerte reagieren, wobei der Hauptmarkt der Basiswerte in einem Land des Europäischen Wirtschaftsraums oder der Schweiz liegt (Bloomberg-Ticker: ETCI25 Index) – 10% EONIA Capitalized (Euro OverNight Index Average): Leitzins des Geldmarkts der Eurozone.

-

Composite-Referenzindex: nähere Angaben auf Seite 4. Dieser Index wird in Euro angegeben, ihn in CHF abzusichern oder nachzubilden hat Kosten zur Folge, deren Schätzung beträgt 0.70%.- ↩︎

-

Die Anlagegruppe investiert in die Fonds der Ellipsis AM. Diese Anlage wird über Anteile getätigt, die insbesondere Tochtergesellschaften der Exane-Gruppe, den von der Verwaltungsgesellschaft verwalteten OGA und Mandaten vorbehalten sind und niedrigen Kosten unterliegen ↩︎

-

Die Umschichtungsrate wird anhand der Abweichungen der Gewichtungen der einzelnen Anlageklassen errechnet. Die Umschichtungsrate auf der Grundlage des Marktwerts der Anlageinstrumente ohne Berücksichtigung von Rollover-Transaktionen beträgt 2.6. ↩︎

-

Peer group zum 30.12.2016, erstellt auf der Grundlage vordefinierter Kriterien und nach einer im Verlauf der Zeit unveränderten Methodik, um die Morningstar-Kategorien für von Ellipsis AM verwaltete OGA zu präzisieren. Es wird für jeden Zeitraum (1 Jahr, 3 Jahre und 5 Jahre oder ab der Auflegung des Fonds Ellipsis AM, wenn er seit weniger als 5 Jahren besteht) eine Bezugsgruppe gebildet, vorausgesetzt es gibt zum Zeitpunkt der Berechnung mehr als 30 aktive Fonds, die den vordefinierten Kriterien entsprechen. Die Bestandteile der Bezugsgruppen können sich in Abhängigkeit von Auflegungen oder Auflösungen von Fonds von Jahr zu Jahr ändern. ↩︎