PRISMA Global Residential Real Estate

Beruhigt schlafen: Positive Aussichten für Wohnimmobilien

Die Portfoliomanager Danny Greenberger und Guy Barnard erklären, warum Wohn-REITs1 heute in zahlreichen Segmenten des Mietwohnungsmarkts attraktive Wachstumschancen bieten. Demografische Rückenwinde, zunehmend unbezahlbare Wohnungen und die Verknappung des Angebots in den kommenden Jahren führen zu besseren Aussichten für diese Nische des REIT-Markts.

Wichtigste Erkenntnisse:

- Der Wohnimmobiliensektor generiert dank günstiger demografischer Entwicklungen, einem knappen Wohnungsangebot an den meisten Weltmärkten (dieser Trend dürfte sich in den kommenden Jahren verschärfen) und der Nachfrage nach erschwinglichen und gut verwalteten Mietwohnungen attraktive langfristige Renditen.

- Heute bietet das Wohnsegment ein erweitertes Spektrum an Anlagemöglichkeiten wie beispielsweise Seniorenresidenzen und Seniorenwohnungen, Studentenunterkünfte und Einfamilienhäuser. Alle diese Bereiche profitieren von strukturellen Nachfragetreibern, die konjunkturelle Zyklen abfedern können.

- Börsennotierte Wohn-REITs sind aktuell historisch günstig bewertet. Dank deutlich robusterer Bilanzen und operativer Breite können sie ihre Gewinne und Bewertungen durch neue Entwicklungs- und Aquisitionsmöglichkeiten weiter steigern.

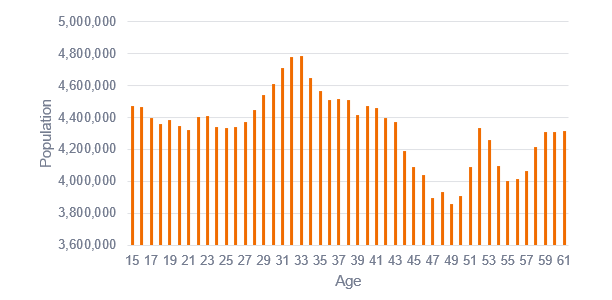

Wohnimmobilien profitieren von zahlreichen positiven Impulsen

Neben der wachsenden Wirtschaft profitieren US-Wohnungsvermieter auch von der demografischen Entwicklung, da die 25- bis 34-Jährigen derzeit die grösste Altersgruppe stellen und in diesem Alter am meisten gemietet wird (siehe Grafik 1). Wohneigentum ist angesichts der Hypothekarzinsen von über 6%2 für viele unbezahlbar geworden, wodurch die Eigentumsquote weiter sinkt. Gleichzeitig sind junge Erwachsene jüngst Zeit früher (und doch zu spät?) aus dem Elternhaus ausgezogen. Alle diese Faktoren haben die Mietnachfrage nach oben getrieben, was in den letzten Quartalen zu einer Vermietungsquote von über 95% geführt hat3. Dieses Niveau geht typischerweise mit steigenden Marktmieten einher.

Grafik 1: Anhaltende Wohnungsnachfrage dank demografischer Entwicklung – das Hauptalter für Mietwohnungen deckt sich mit der grössten Altersgruppe in den USA

Quelle: Quelle: US Census Bureau, nationale Bevölkerung nach Merkmalen, neueste Daten mit Stand vom Jahr 2023.

Städte wie Seattle (WA) und San Francisco (CA), die pandemiebedingt stark gelitten haben und lange nicht mehr auf Touren kamen, erholen sich wieder. Der Aufschwung ist nicht zuletzt den neu gewählten Politikerinnen und Politikern zu verdanken, die sich für die Wiederbelebung der zentralen Geschäftsviertel einsetzen, und durch das Zurückfahren des Home-Office bei den grossen Tech-Firmen wie Amazon, Microsoft und Salesforce.

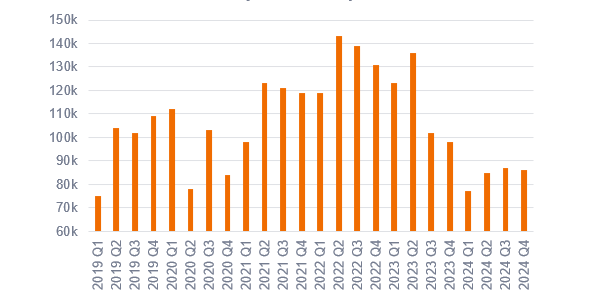

In den letzten Jahren kamen viele neue Wohnungen auf den Markt, was den REITs zu schaffen machte. Diese Immobilienschwemme ist eine Folge des Baubooms, der durch günstigere Finanzierungskonditionen und eine hohe Nachfrage in den Jahren 2021 und 2022 ausgelöst wurde, besonders in Sunbelt-Städten wie Nashville (TN), Austin (TX) und Charlotte (NC). In diesen Regionen steigen die Mieten kaum oder sinken sogar. Da die Bautätigkeit jedoch tendenziell rückläufig ist (siehe Grafik 2), dürfte dort im kommenden Jahr ein Wendepunkt erreicht werden, der neues Wachstum im gesamten Wohnimmobiliensektor anstossen könnte.

Grafik 2: Rückläufiges Angebot an Mehrfamilienhäusern in den USA

Vierteljährlicher Baubeginn von Mehrfamilienhäusern (Einheiten)

Quellen: US Census Bureau und US Department of Housing and Urban Development, Survey of Construction. Baubeginn neuer Wohneinheiten in Privatbesitz, Daten bis Q4 2024.

Seniorenwohnungen: Die Baby-Boomer als Nachfragetreiber

Vermieter von Seniorenwohnungen zählten in den vergangenen Jahren zu den erfolgreichsten REITs. Der Marktführer Welltower erzielte seit Anfang 2023 eine Rendite von nahezu 150%4 und übertraf damit sogar die stark gefragten Vermieter von Rechenzentren!

Die erwartete jährliche Wachstumsrate der Altersgruppe 80+ um 5% bis 20305 treibt die Nachfrage in die Höhe. REITs nutzten steigende Belegungsraten und Mieten, um operative Effizienzen zu realisieren und durch datenbasierte Einblicke bessere Dienstleistungen für Bewohnerinnen und Bewohner sowie höhere Margen für Aktionäre zu bieten. Während der Pandemie wurde viel privates Kapital aus dem Segment abgezogen. Dadurch konnten REITs wie Welltower und Ventas Liegenschaften in grossem Umfang mit attraktiven Renditen von 7–8% erwerben6, was sowohl dem internen als auch dem externen Wachstum kräftig Schub verlieh.

Studentenunterkünfte: Robuste Nachfrage trifft begrenztes Angebot

Am anderen Ende des demografischen Spektrums übersteigt die Nachfrage nach Studentenunterkünften weiterhin deutlich das Angebot. Dadurch stiegen die Mietpreise teilweise stärker als die Inflation. Der britische REIT Unite verzeichnete im laufenden Studienjahr ein Mietwachstum um mehr als 8%. gegenüber dem Vorjahr7. Angesichts des schrumpfenden Angebots an privaten Mietwohnungen, regulatorischer Hürden bei Neubauten und der rezessionsresilienten Nachfrage dürfte sich der Sektor weiterhin positiv entwickeln.

Wohnimmobiliensektor mit defensivem Wachstum und günstigeren Preisen

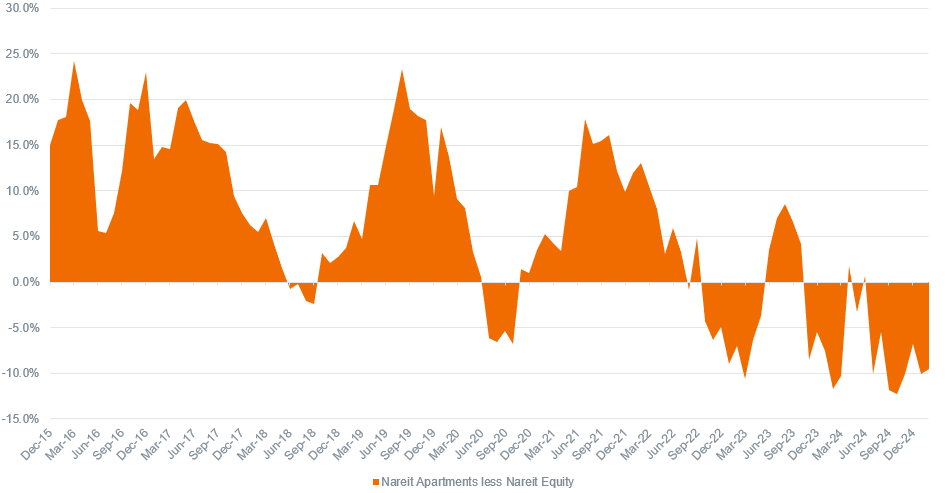

Der Wohnimmobiliensektor, getragen von traditionellen Wohnungsvermietern sowie anderen alternativen Subsektoren, bietet überzeugende Anlageperspektiven, da der Angebotsdruck allmählich nachlässt und der Sektor seine Outperformance fortsetzen könnte.

Grafik 3: Wohnungs-REITs haben in den letzten zehn Jahren zu mehr als 70% besser abgeschnitten als der gesamte REIT-Markt

Rollende 3-jährige annualiserte Outperformance von Wohnungs-REITs gegenüber dem gesamten REIT-Markt

Quelle: Bloomberg, Analysen von Janus Henderson Investors, 3-Jahres-Gesamtrenditen (monatlich) Nareit Equity Apartments Index abzüglich Nareit Equity Index, 10 Jahre bis 28. Februar 2025.

Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf die künftige Wertentwicklung zu

Ermutigend ist auch, dass amerikanische Wohn-REITs aktuell mit einem zweistelligen Abschlag auf den Nettoinventarwert (NIW) gehandelt werden, während ihre Bewertungskennzahlen unter den historischen Prämien liegen.8 Und das, obwohl die Bilanzen gesünder sind als je zuvor und die Betriebsplattformen für hohe Effizienzsteigerungen und Wachstumspotenzial sorgen. Wir gehen daher davon aus, dass Wohn-REITs gut aufgestellt sind, um über mehrere Jahre hinweg ein Gewinn- und Dividendenwachstum pro Aktie zu erzielen. Darüber hinaus sehen wir signifikantes Potenzial für eine Neubewertung, da sich mit dem schnellen Mietpreisanstieg bereits der nächste Zyklus abzeichnet.

-

Real Estate Investment Trusts (börsennotierte Immobilienfonds). ↩︎

-

MortgageNewsDaily.com; typische Hypothekenlaufzeit von 30 Jahren, Stand: 28. März 2025. ↩︎

-

Wie von verschiedenen REITs gemeldet, Vermietungsquoten für das 4. Quartal 2024. ↩︎

-

Financecharts.com, Welltower REIT, 30. Dezember 2022 bis 28. Februar 2025. Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. ↩︎

-

Organisation für wirtschaftliche Zusammenarbeit und Entwicklung, Schätzungen 2025–2030. ↩︎

-

Welltower, Ergebnisbericht für das 4. Quartal 2024. ↩︎

-

Unite Group.com, Stand: 25. Februar 2025; Finanzergebnis 2024. ↩︎

-

SNL Real Estate, Stand: 31. Januar 2025. Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf die künftige Wertentwicklung zu. ↩︎